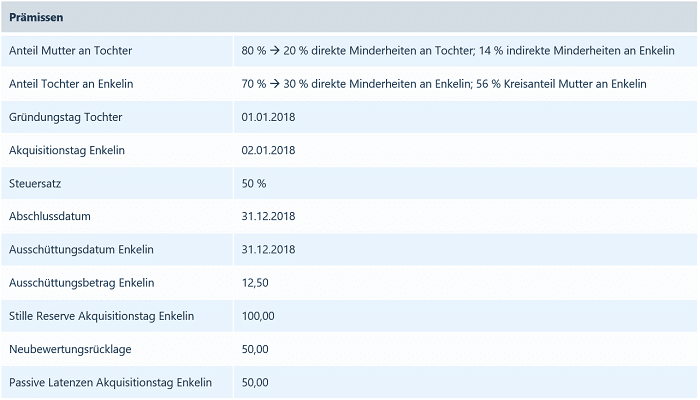

Beispielrechnung mehrstufige Konsolidierung

Muss in mehrstufigen Konzernen mit direkten und indirekten Minderheiten ein Geschäfts- und Firmenwert abgebildet werden, gilt es einige Kniffe zu beachten. Worauf es bei der mehrstufigen Konsolidierung ankommt.

Berechnung des Geschäfts- und Firmenwertes

Der Geschäfts- und Firmenwert ergibt sich als rechentechnischer Differenzbetrag zwischen der vertraglich zugesicherten oder schon bezahlten Gegenleistung des Konzerns (den Anschaffungskosten der Beteiligung) zusätzlich zu den Anteilen der Minderheitsgesellschafter (falls der Konzernanteil nicht 100 Prozent beträgt) und dem zuzuweisenden Tages- oder Zeitwert des Nettovermögens des erworbenen Unternehmens (bestehend aus Vermögenswerten und Fremdkapitalien).

Sowohl nach IFRS 3 alter Fassung (2004) sowie neuer Fassung (2008 revidiert) muss das Nettovermögen des erworbenen Unternehmens einer Neubewertung mit Tageswerten unterzogen werden, damit sichergestellt werden kann, dass einerseits nur tagesaktuelle Werte in der Konzernrechnungslegung ausgewiesen werden und andererseits der in den meisten Fällen angenommene aktivische Unterschiedsbetrag so weit als möglich auf andere Nettovermögenswerte aufgeteilt wird.

Die Definition des Geschäfts- und Firmenwertes als reine Differenzgröße legt nämlich nahe, dass es sich um ein Konglomerat nicht weiter greifbarer vermuteter Erwerbsvorteile der Beteiligung handelt, welche sich im Verlauf der Konzernzugehörigkeit erst noch materialisieren müssen (Organisation, Unternehmensführung, Leistungsfähigkeit der Belegschaft, Kundenbeziehungen, Marktzugänge etc.). Daher ist es aus Sicht der Nachvollziehbarkeit der Kaufpreishöhe (Legitimation durch konkret vorliegendes in Marktpreisen bewertetes Nettovermögen) und zur Erleichterung der Fortentwicklung des Beteiligungsnettovermögens im Rahmen der Folgekonsolidierung vorteilhaft stille Reserven / Lasten möglichst umfassend aufzudecken.

Die Neubewertungsmethode lässt die Minderheitsgesellschafter ebenfalls an der Aufdeckung stiller Reserven / Lasten teilhaben, um möglichst das gesamte Nettovermögen unabhängig von der Anteilsstruktur tagesaktuell bewerten zu können. Die neubewerteten Bilanzbestände sind aber im Unterschied zum Geschäfts- und Firmenwert keine Zusammenfassung äußerst diverser wirtschaftlicher Vorteile, welche sich mangels Greifbarkeit oder Einzelveräußerungsfähigkeit nicht einzeln bilanzieren lassen und ausschließlich durch den Erwerbsvorgang der Akquisition entstanden sind. Daher ist die komplette Aufdeckung stiller Reserven und Lasten bei Existenz von Minderheiten als konsequente Umsetzung der Einheitstheorie zu begrüßen und konsistent.

Seit 2008 erlauben die IFRS auch die Anwendung der Methoden der vollständigen Aufdeckung von Geschäfts- und Firmenwerten, was bedeutet, dass ebenfalls Minderheitsgesellschafter einen Anteil am Geschäfts- und Firmenwert ausweisen können. Voraussetzung dafür ist die Tageswertbemessung des Anteils der Minderheitengesellschafter. Sollten die Anteile an der Tochterunternehmung nicht an einem geregelten Markt gehandelt werden, wird die Marktwertbemessung des Minderheitenanteiles nur aufgrund subjektiver, mit Schätzungenauigkeiten versehener statistischer Methoden möglich sein.

Aufgrund der Aufhebung der regelmäßigen Abwertung des Geschäfts- und Firmenwertes werden diese subjektiven Schätzwerte bis zum Auftreten von Abwertungserfordernissen durch Abwertungstests als stille Lasten Bestandteil der Bilanz des Konzernes bleiben. Aus diesen Gründen ist eine beteiligungsproportionale Aufdeckung des Geschäfts- und Firmenwertes als bessere Lösung dieses Sachverhaltes anzusehen.

Mehrstufige Konzernstrukturen mit direkten und indirekten Minderheiten

Wird durch einen Konzern beispielsweise ein weiteres Enkelunternehmen von einer Zwischentochter erworben, ergeben sich auf der untersten Unternehmensebene bei einem erworbenen Anteilssatz von unter 100 Prozent direkte Minderheitsgesellschafter an der Enkelunternehmung. Dieser Sachverhalt lässt sich normal, wie der Erwerb von vollkonsolidierten Unternehmen mit weniger als 100 Prozent Anteilsbesitz abbilden, so dass die unterste Ebene hier keinerlei Herausforderungen oder Wahlrechte der Abbildung auslösen. Die Minderheiten können hier generell im Rahmen der vollen Geschäfts- und Firmenwertaufdeckung einen Anteil am Geschäfts- und Firmenwert erhalten oder dieser wird wie in der deutschen Unternehmenspraxis bisher überwiegend üblich nur beteiligungsproportional aufgedeckt. An den stillen Reserven / Lasten sind die Minderheiten aber vollständig beteiligt.

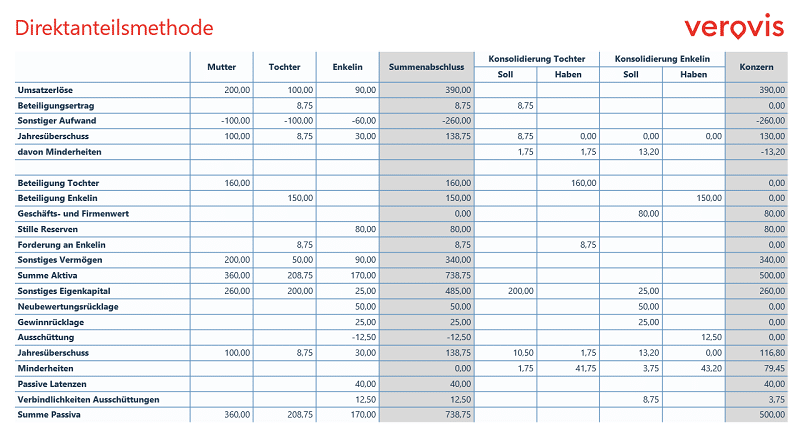

Sollte es nun an der Zwischentochterunternehmung ebenfalls Minderheitenanteile geben, werden diese als sogenannte indirekte Minderheiten bezeichnet und sind als solche nicht nur an der Beteiligung der Zwischentochter an der Enkelunternehmung, sondern auch am Eigenkapital der Enkelunternehmung beteiligt. Diese Verrechnung, welche im Rahmen der Kapitalkonsolidierung erfolgen muss, kann jetzt zum Ausweis eines Geschäfts- und Firmenwertes bei den indirekten Minderheiten führen. Dieser Sachverhalt tritt ein, wenn das sogenannte additive Verfahren verwendet wird, bei welchem die Erstkonsolidierung ausschließlich aus Sicht der Zwischenmutter durchgeführt wird und die höherstufigen Kapitalbeziehungen des Konzerns vollständig ignoriert werden.

Weil der Blickwinkel des Zwischenunternehmens eingenommen wird, sind auch nur der direkte Kapital- und Minderheitsanteil von Relevanz. Wird der direkte Anteil verwendet, errechnet sich der Minderheitenanteil aus dem anteiligen Ausweis des vollen Reinvermögens beider Tochterunternehmen. Der Minderheitenanteil an der Beteiligung wird trotz der Konsolidierungspflicht der Beteiligung ausgewiesen, wodurch der gesamte Ausgleichsposten aus dem Minderheitenanteil am Reinvermögen beider Unternehmen und einem auf indirekte Fremdanteile entfallenden Geschäfts- und Firmenwert besteht.

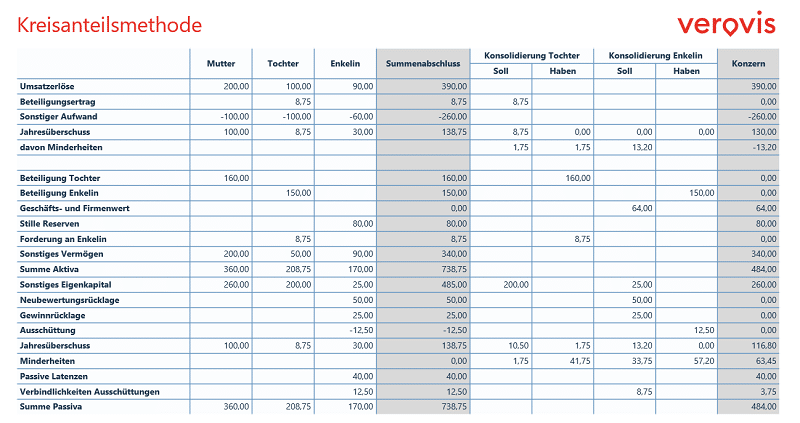

Die betriebswirtschaftliche Sichtweise der sogenannten Kreisanteilsmethode besteht hingegen aus dem Blickwinkel des obersten Konzernunternehmens, welches üblicherweise die Ebene oder den Ort darstellt, wo die Steuerungsentscheidungen für den gesamten Unternehmensverbund vorgenommen werden. Aus Sicht des den umfassenden, kompletten Gruppenabschluss erstellenden Konzernunternehmens werden die gezahlte Gegenleistung als Beteiligung, das anteilige neubewertete Vermögen und – als Resultat der Verrechnung beider Werte – der Geschäfts- und Firmenwert dargestellt.

Aus der Beurteilung der Gesamtgruppe ist das oberste Mutterunternehmen der schlussendliche Erwerber. Es ist de facto Bilanzierungsersteller des Konzernabschlusses und hat folglich die Normen aus seiner Perspektive anzuwenden. Allerdings führt es keinen vollständigen Erwerb des Enkelunternehmens durch, sondern weist nur seinen Reinvermögensanteil in Höhe der durchgerechneten Beteiligungsquote aus. Der Minderheitenanteil umfasst hierbei nur das anteilige konsolidierte Reinvermögen der beiden Töchter; das bedeutet, dass der indirekte Minderheitenbetrag an der Beteiligung auf Ebene der Zwischentochter gegen den gesamten Minderheitenanteil eliminiert wird und damit kein Geschäfts- und Firmenwert für Minderheiten gezeigt wird. Somit müssen weniger Firmenwerte im Rahmen der Folgekonsolidierung Abwertungstests unterzogen werden und der Minderheitenausweis wird nur auf Basis des konsolidierten neubewerteten Eigenkapitals der beteiligten Töchter dotiert.